Konjunkturumfrage Jahresbeginn 2024: Ostbrandenburger Ergebnisse

Die Ostbrandenburger Wirtschaft ist von der sich bundesweit abzeichnenden wirtschaftlichen Stagnation besonders betroffen.

Dreimal im Jahr werden Unternehmen in Berlin und Brandenburg von den jeweiligen IHKn zu ihrer aktuellen konjunkturellen Lage und ihren Erwartungen befragt. Jeweils zum Jahresbeginn fließen die Ergebnisse in eine gemeinsame Auswertung für Berlin-Brandenburg (IHK-Konjunkturumfrage Jahresbeginn 2024 B_BB) ein. Da die jeweiligen Regionen soziale und wirtschaftliche Besonderheiten aufweisen, geben wir an dieser Stelle einen Überblick über die aktuellen Entwicklungen in Ostbrandenburg zum Jahresbeginn 2024.

Die Wirtschaft in Ostbrandenburg stagniert

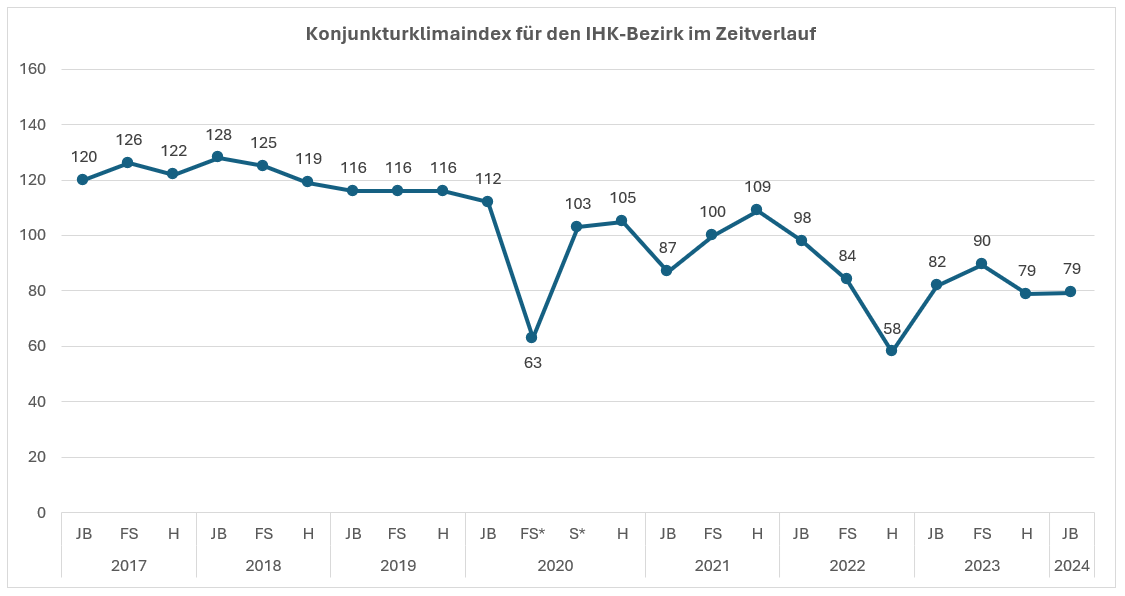

Während sich in den anderen IHK-Bezirken eine leichte Verbesserung der allgemeinen konjunkturellen Lage im Vergleich zum Herbst 2023 zeigt, stagniert die Entwicklung in Ostbrandenburg. Der Konjunkturklima-Index bleibt mit 79 Punkten unverändert unterhalb der Wachstumsschwelle von 100 Punkten und ist damit fast 10 Punkte unter dem Brandenburger Durchschnitt (88 Punkte). Er hatte sich vor der Energiekrise auf 109 Punkte sowie im Frühsommer 2023 auf 90 Punkte leicht erholt. Im langjährigen Vergleich zeigt sich nach dem Höchststand 2015 (130 Punkte) ein seit 2017 anhaltender Abwärtstrend. Kurzfristige Erholungsbewegungen liegen unterhalb vorheriger Niveaus, weshalb bisher keine Wachstumsdynamik erreicht wird.

Der Konjunkturklimaindex basiert auf einer Formel, die die Salden der Geschäftslage und -erwartungen in einen gemeinsamen Index zusammenfasst.

Deutlich schlechtere Geschäftslage und ausgeprägter Pessimismus in den Erwartungen

Nur jedes vierte Unternehmen (25,6%) beurteilt die eigene Geschäftslage als positiv. In Bezug auf zukünftige Geschäfte erwarten neun von zehn Unternehmen, dass die Geschäfte gleichbleiben (47%) oder schlechter (46%) werden. Diese Lageverschlechterung ist in Ostbrandenburg ausgeprägter als in anderen Brandenburger Regionen. Angesichts hoher Zinsen und gestiegener Baukosten zeigen sich Rückgänge bei Neuaufträgen. Während zuvor im Herbst 23 besonders die Geschäfte in der Baubranche in Ostbrandenburg florierten, verzeichnen 56% einen Rückgang von Aufträgen. Auch im Gastgewerbe, das sich seit 2022 wieder erholt hatte, geben nun 12% eine schlechte und nur 29% eine gute Geschäftslage an. Grund hierfür können einerseits die saisonbedingt geringeren Gästezahlen im Winterhalbjahr sein. Anderseits verschärfen gestiegene Preise im Bereich Lebensmittel, Energie und Personal sowie eine Konsumzurückhaltung durch die Anhebung der Mehrwertsteuer diese Negativeinschätzung. Im Herbst berichteten noch 48% von guten und nur 3% von schlechten Geschäften. Positiv entwickelte sich nur die Lage des Ostbrandenburger Handels – wie auch insgesamt in Berlin-Brandenburg. Bei den übrigen Branchen setzt sich der Negativtrend fort, wenn auch etwas abgeschwächter.

Auch wenn die Unternehmen etwas optimistischer in ihren Geschäftserwartungen sind als noch zuvor im Herbst (+6 Prozentpunkte) und zum Jahresbeginn 2023 (+4 Prozentpunkte), rechnet weiterhin fast die Hälfte der Unternehmen mit eher schlechteren Geschäftslagen (aktuell 46%). Insgesamt zeigt sich ein anhaltender im Vergleich zum Umland besonders ausgeprägter Pessimismus mit einem Saldo zwischen besseren oder schlechteren Erwartungen von -38 Prozentpunkten. Hier entwickelten sich die Branchen recht unterschiedlich. Lediglich das Bau- und Dienstleistungsgewerbe ist trotz der Lageverschlechterung etwas positiver gestimmt. Der Handel rechnet mit einer Abnahme der Geschäfte trotz der stabilisierten, momentanen Lage. Mit Blick auf das Zurücksetzen der Mehrwertsteuer, blickt das Gastgewerbe auch etwas negativer in die Zukunft. Die Industrie rechnet kaum mit einer Veränderung der Lage.

Personalpläne

Angesichts der schlechten Lage und den tendenziell schlechten Erwartungen gibt es stets mehr Unternehmen, die mit abnehmender Beschäftigung rechnen. Der Saldo zwischen Unternehmen mit abnehmenden und zunehmenden Personalplänen sinkt im Vergleich zum Herbst 2023 um 4 Prozentpunkte auf -18 Prozentpunkte, wohingegen die Beschäftigungserwartungen in den anderen Regionen in Brandenburg – wenn auch sehr verhalten – zunehmen. Bis auf den Handel, wo sich die etwas bessere Lage in einem leichten Zuwachs der Personalpläne abzeichnet, sind die Beschäftigungserwartungen in allen Branchen in Ostbrandenburg abnehmend. Der stärkste Rückgang von Personal wird von Unternehmen im Bau und Gastgewerbe erwartet.

Investitionspläne

In Ostbrandenburg investieren aktuell 55% der an der an der Umfrage beteiligten Unternehmen. Das ist etwas weniger als in Berlin und Brandenburg insgesamt (65%). Die Unternehmen zeigen sich außerdem auch sehr verhalten in ihren Plänen für Investitionsausgaben im Inland, wie auch bundesweit beobachtet wurde. Der Saldo zwischen Unternehmen mit abnehmenden oder steigenden Investitionsausgaben liegt bei 8 Punkten und ist seit einem Jahr nahezu unverändert. Zum Vergleich: Vor der Corona-Krise lag der Saldo bei 23 Punkten und hat sich somit seitdem mehr als halbiert.

Insbesondere haben im Vergleich zum Herbst 23 die Investitionserwartungen in der Handels- und Industriebranche abgenommen, während die Investitionserwartungen im Bau- und Gastgewerbe sich kaum veränderten. Nur die Dienstleistungsunternehmen planen wieder mit etwas mehr Investitionen. Einschränkend ist zu sagen, dass von 69% der Unternehmen Ersatzbedarfe als eines der Hauptmotive für Investitionen genannt wurden. Rationalisierung, Produktinnovation und Kapazitätsausweitungen werden hingegen jeweils von nur ca. 30% der Unternehmen als Investitionsanlässe angegeben.

Finanzlage und Faktoren für Investitionen

Nur 49% der Unternehmen geben an, dass ihre Finanzlage unproblematisch ist. Im Jahr 2021 waren das noch 59%. Einige Branchen sind besonders betroffen: In der Verkehrsbranche haben nur 33% der Unternehmen keine Finanzprobleme, im Gastgewerbe 41% und in der Industrie 44%. Die Probleme sind branchenübergreifend hauptsächlich der Eigenkapitalrückgang (für 28% der Unternehmen), Liquiditätsengpässe (18%) und zunehmende Forderungsausfälle (15%). Die Industriebranche und Verkehrsbranche nennen außerdem einen erschwerten Fremdkapitalzugang und hohe Fremdkapitalbelastungen als aktuelle Finanzproblematiken.

Risiken für die wirtschaftliche Entwicklung

Die Top-3 Risiken für die wirtschaftliche Entwicklung nennen die Ostbrandenburger Unternehmen – wie in der gesamten Metropolregion – die wirtschaftspolitischen Rahmenbedingungen (76%), die Energie- und Rohstoffpreise (76%) und den Fachkräftemangel (56%). Während der Fachkräftemangel in der Auswertung für Berlin-Brandenburg am häufigsten als Risiko von den Unternehmen genannt wurde (63%), wird dies in Ostbrandenburg von den wirtschaftspolitischen Rahmenbedingungen und Energie- und Rohstoffpreisen überholt und um 13-14 Prozentpunkte häufiger genannt als in Berlin-Brandenburg. Zwar haben die Energie- und Rohstoffpreise gegenüber den wirtschaftspolitischen Rahmenbedingungen an Bedeutung verloren, aber sie scheinen die Unternehmen noch stets stark zu belasten. Das Fachkräfteproblem ist dennoch sehr präsent in Ostbrandenburg und dicht gefolgt von den Risiken Arbeitskosten (52%) und Inlandsabsatz (50%). Nur 5% der Ostbrandenburger Unternehmen nehmen derzeit den Auslandsabsatz als Risiko wahr.

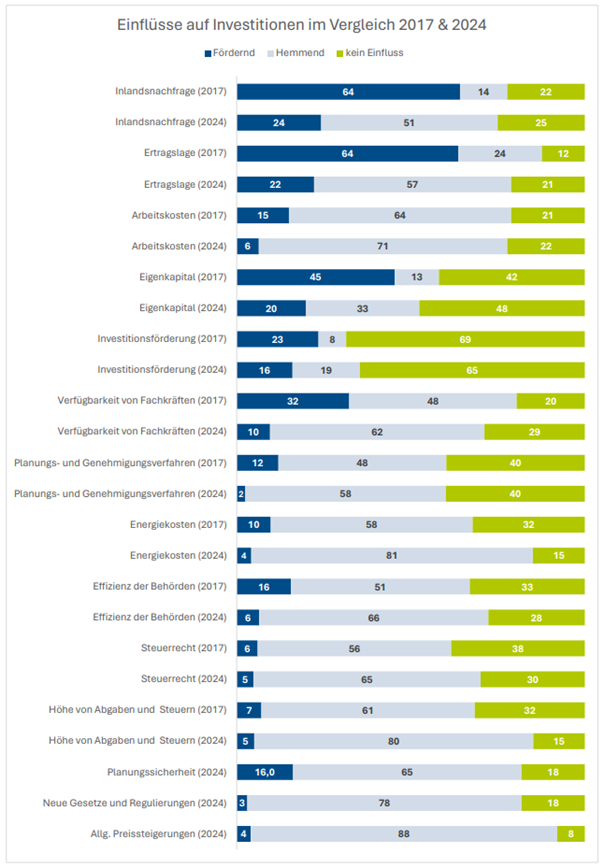

Fördernde und hemmende Einflüsse auf Investitionsabsichten

In diesem Jahr, wie zum Teil zuvor auch in 2017, wurden die Unternehmen zu fördernden und hemmenden Einflüssen auf die Investitionsabsichten befragt. Die untenstehende Grafik gibt jeweils den Prozentsatz der Unternehmen, die einen Einflussfaktor aktuell und 2017 (falls vorhanden) als fördernd oder hemmend betrachten, an. Am häufigsten wurden in diesem Jahr als Hemmnisse die allgemeine Preissteigerung (88%), die Energiekosten (81%), die Höhe von Steuern und Abgaben (80%), der Umfang neuer Gesetzgebungen und Regulierungen (78%) sowie die Arbeitskosten (71%) genannt.

Auffallend ist, dass aktuell fast alle Faktoren einen hauptsächlich hemmenden Einfluss haben, wobei sie vor 6 Jahren noch hauptsächlich einen fördernden Einfluss hatten. Es kam zu einer Umkehr von fördernden zu hemmenden Einflüssen in Bezug auf die Nachfrage aus dem Inland, die Ertragslage und das Eigenkapital. Investitionsförderung haben damals wie heute kaum Einfluss auf Investitionsabsichten.

Im Vergleich mit 2017 zeigt sich, dass vor allem die fördernden Einflüsse (in der Grafik dunkelblau dargestellt) dahinschmelzen. Während 2017 Inlandsnachfrage, Ertragslage und Eigenkapitel einen noch weitgehend fördernden Einfluss hatten, wirken sie nun hemmend. Auch die Fachkräftesituation hat sich in der Wahrnehmung der Unternehmen weiter verschärft.

Stimmungsbild der Unternehmen

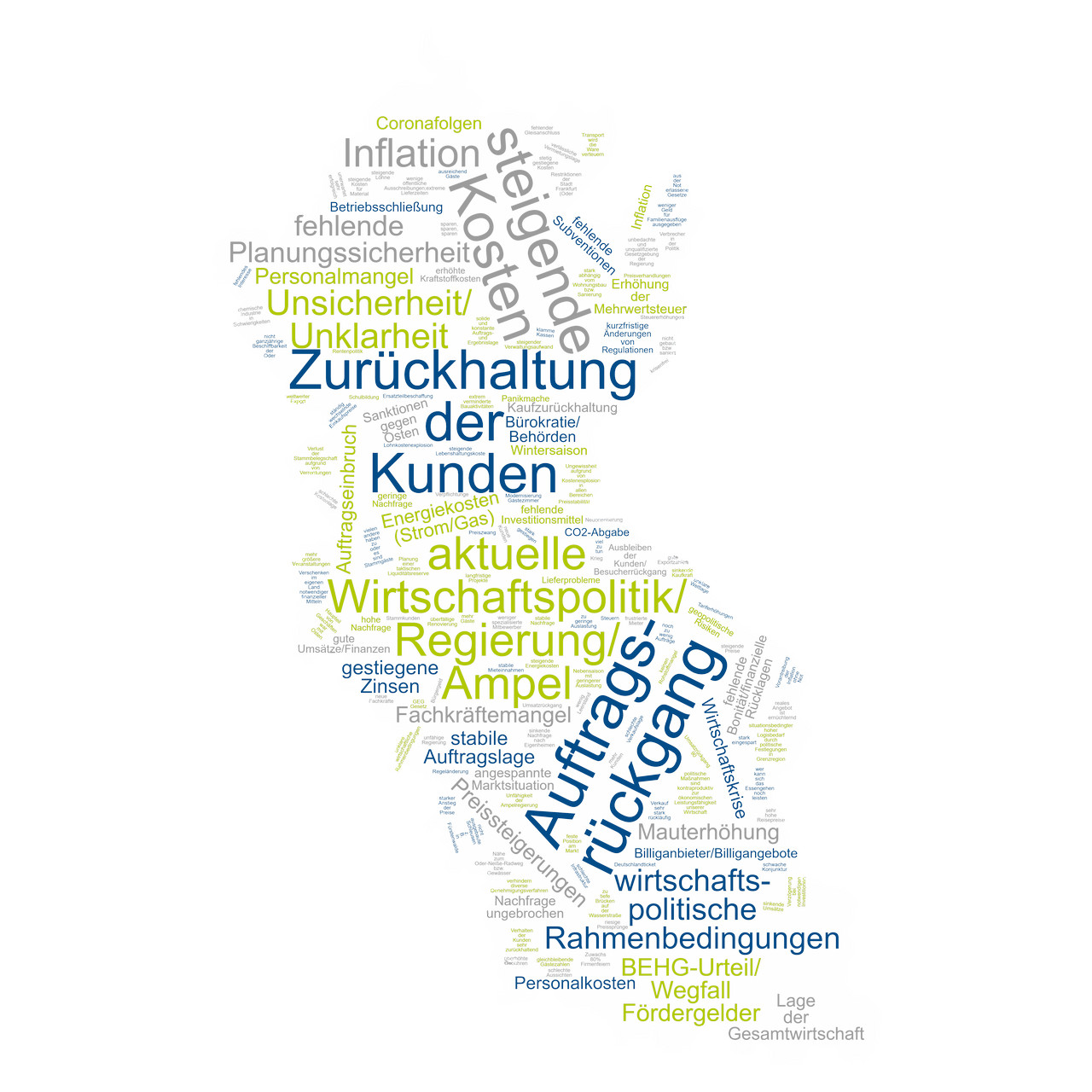

Neben den festen Antwortmöglichkeiten haben die Unternehmen die Möglichkeit, offen auf die bestehenden Probleme und Risiken in den Investitionen wie auch bezüglich ihrer Einschätzung der Geschäftslage zu antworten. Die Auswertung stützt die Wahrnehmung einer weitgehenden Zurückhaltung der Inlandsnachnachfrage und eines Einbruchs der Auftragslage in vielen Bereichen. Unternehmen im Gastgewerbe bemängeln vor allem die Erhöhung der Mehrwertsteuer, die neben den erhöhten Strom- und Energiepreise, hohen Kostensteigerungen im Personal und bei Lebensmitteln durch die Inflation besonders als besonders belastend eingeschätzt wird. Zugleich fehlt qualifiziertes und motiviertes Personal.

Ein Cafébetreiber aus der Uckermark berichtet beispielsweise:

„Die Mwst-Erhöhung auf Speisen wird zu geringeren Umsätzen führen! Die Wirtschaftslage verschlechtert sich und die Gäste werden etwas zurückhaltender! Hohe Energiepreise und steigende Personalkosten können nicht komplett an die Gäste weitergegeben werden!“

Darüber hinaus signalisieren die Unternehmen Unsicherheiten im Bereich der Planung. Insbesondere die aktuelle Wirtschaftspolitik wird wegen kurzfristiger Änderungen kritisiert. Im folgenden Schaubild sind die am häufigsten von den Unternehmen genannten Stichwörter bei der Beschreibung der wirtschaftlichen Risiken abgebildet. Je häufiger ein Stichwort genannt wurde, desto größer ist es in der untenstehenden Abbildung.

Wissenswertes zur Umfrage

Im Januar 2024 nahmen von 2085 angeschriebenen Unternehmen in Ostbrandenburg 412 an der Umfrage teil (Rücklaufquote von 20 %). Am häufigsten sind Unternehmen aus den Landkreisen Barnim, Oder-Spree und Märkisch-Oderland vertreten (ca. 75%). Aus der Uckermark stammen nur knapp zwei Zehntel und aus Frankfurt (Oder) weniger als ein Zehntel. Entsprechend der wirtschaftlichen Struktur in Ostbrandenburg werden die Ergebnisse entsprechend ihrer Branchen und Betriebsgrößenklassen gewichtet. Das heißt Abweichungen in der Umfragebeteiligung werden ausgeglichen.